Beitrag zum Kredit umschulden von Lea Berger

In Deutschland gründen sich immer mehr Start-Up Unternehmen, die zwar eine gute Idee haben und diese auch vermarkten können, allerdings häufig keine Rücklagen besitzen und somit einen Kredit aufnehmen müssen. Ein Zins- und Tilgungsplan hilft dabei, die wichtigsten Eventualitäten hinsichtlich eines Kredits einzukalkulieren. Häufig endet die Laufzeit des Kreditvertrags jedoch vor der Tilgung der Gesamtsumme. Die Kreditnehmer müssen dann einen erneuten Vertrag abschließen, um ihre letzten Raten zu begleichen. In diesem Fall gibt es mehrere Optionen – Sie können bei Ihrer Hausbank bleiben oder zu einer neuen wechseln, die eventuell bessere Zinsen anbietet. Bevor überstürzt ein Folgevertrag abgeschlossen wird, ist es ratsam, sich mit der Thematik zu beschäftigen und Vergleichsangebote einzuholen.

1. Welche Vorteile bietet mir die Kreditumschuldung?

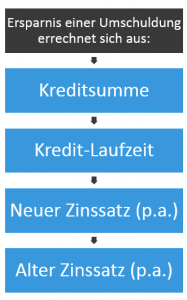

Nach zehn bis fünfzehn Jahren ist das Ende der ersten Zinsbindung erreicht – getilgt ist der Kredit zu diesem Zeitpunkt meist aber noch nicht. Aus diesem Grund muss ein neuer aufgenommen werden. Die Vorteile, die sich für den Kreditnehmer ergeben, bestehen aus dem vielfachen Angebot: Er muss nicht bei seiner Hausbank bleiben, sondern kann zu einer anderen mit günstigeren Konditionen wechseln. Dadurch lassen sich teilweise ein paar hundert bis zu ein paar tausend Euro sparen. Aus diesem Grund versuchen einige, schon vor dem Ende ihres Kreditvertrags eine Umschuldung durchzusetzen. Dies ist aber nur in einigen wenigen Fällen möglich. Steht allerdings dennoch eine solche Umschuldung an, so können Betroffene auf dieser Homepage die Differenz, die sich durch das neue Darlehen ergibt, errechnen und sich auf diese Weise einen Überblick über Kosten, persönliche Ersparnis sowie neuen Zinssatz verschaffen. Um dies ermitteln zu können, sind folgende Werte von Nöten:

2. Welche Verträge bieten eine vorzeitige Chance zum Wechsel?

Generell ist ein Wechsel nach der Zinsbindungsfrist möglich – vor allem wenn diese mehr als zehn Jahre beträgt. Bei Baukrediten gibt es eine Extra-Regelung: Wenn das Darlehen einen variablen Zins hat, kann es jederzeit gekündigt werden, mit einer Frist von drei Monaten. Nach dieser Frist kann das Darlehen durch einen günstigeren neuen Kredit abgelöst werden. Bei der ersten Variante, einem Wechsel nach der Zinsbindungsfrist, beträgt die Zeitspanne bis zum Beginn des neuen Darlehens sechs Monate. Handelt es sich um einen Gründerkredit, so sind diese Eventualitäten im Vorfeld mit dem Kreditinstitut auszuhandeln und vertraglich festzuhalten. Weitere Informationen hierzu sind unter Test.de zu finden.

3. Kann ich den Kreditvertrag vorzeitig kündigen?

Generell ist es möglich, einen Vertrag vorzeitig zu kündigen. Ob dies bei dem individuellen Darlehen möglich ist, ist in den Bedingungen zu lesen. In jedem Fall werden aber sehr wahrscheinlich Kosten anfallen; wie übrigens auch bei einer vorzeitigen Tilgung der Schuld. Es gilt daher, diese Kosten abzuwägen – ergibt sich dennoch eine Ersparnis ist dieser Schritt sehr stark in Betracht zu ziehen. Gibt es keine, sollte die Ablauffrist des Kreditvertrags abgewartet werden. Es gibt außerdem den sogenannten Widerrufsjoker. Bei diesem wurden die Kreditnehmer nicht entsprechend der Vorlage über ihr Widerrufsrecht informiert – dadurch begann dieses nie zu laufen und der Vertrag kann jederzeit gelöst werden. Fachanwälte, Vermögensberater oder Verbraucherschutz können bei der Beantwortung dieser Frage helfen. Diese Tipps helfen darüber hinaus, sich im Dschungel zurecht zu finden. Denn gerade zu Beginn finden sich viele Gründer nicht auf Anhieb zurecht oder kalkulieren mit Fördergeldern, die ihnen nicht zustehen.

4. Was bedeutet die Vorfälligkeitsentschädigung?

Wer einen Kredit aufnimmt, so beschreibt es das Gabler Wirtschaftslexikon, leiht sich von einer bestimmten Bank Geld. Diese geht aus berechtigtem Grund davon aus, es samt Zinsen wieder einzunehmen von dem Schuldner. Verlässt dieser aber nun seine Hausbank, weil er bei einer anderen Bank bessere Konditionen erhält, verlangt die erstere eine Vorfälligkeitsentschädigung von ihm. Zwar wird mit dem neuen Kredit der alte bezahlt – die Zinsen gegen der Bank aber verloren. Da sie mit diesen gerechnet hat, verlangt sie die Entschädigung vom Schuldner.

5. Lohnt sich die Umschuldung dennoch?

Diese Frage ist pauschal nicht zu beantworten. Der individuelle Darlehensvertrag ist wichtig, um dies herauszufinden. Wenn trotz der Vorfälligkeitsentschädigung eine Ersparnis erhalten bleibt, lohnt sich die Umschuldung – wenn nicht, dann sollte davon Abstand genommen werden. Es sind außerdem weitere Gebühren zu beachten, die bei einem neu aufgesetzten Kreditvertrag anfallen können. Dieser Schritt ist gut zu überlegen, vor allem die vorzeitige Kündigung sollte nicht leichtfertig in Erwägung gezogen werden.

6. Wie lange im Voraus muss die Umschuldung geplant werden?

Etwa fünf Jahre im Voraus können die ersten Ideen zur Umschuldung gesammelt werden. Es geht aber auch kurzfristiger, sofern die jeweilige Kündigungsfrist dies zulässt. Wenn niedrige Zinsen vorhanden sind, lohnt es sich, darüber nachzudenken – auch wenn der eigene Vertrag noch einige Jahre läuft. Es gibt mittlerweile Möglichkeiten, sich dennoch die derzeit guten Zinsen zu sichern – zum Teil sogar ohne die Vorfälligkeitsentschädigung bezahlen zu müssen.

7. Gibt es Alternativen ohne die Vorfälligkeitsentschädigung?

In einigen Kreditverträgen ist ein Sondertilgungsrecht enthalten. Pro Jahr darf demzufolge ein bestimmter Prozentsatz der Restsumme sondergetilgt werden. Die im Vertrag genannte Laufzeit muss aber dennoch beibehalten werden; es ist aber möglich, durch dieses Recht mit Ende der Laufzeit die letzte Rate zu bezahlen und den Kredit deswegen getilgt zu haben. Dieses Sondertilgungsrecht kann aber muss nicht jedes Jahr in Anspruch genommen werden. Es lohnt sich aber je nach Kreditvertrag, auf den teuren Urlaub zu verzichten und das Geld lieber für den Kredit zurückzulegen. Wer schon weiß, dass er den Kredit innerhalb der Laufzeit nicht zurückzahlen wird und von den derzeit guten Zinsen profitieren möchte, hat außerdem die Möglichkeit, ein Forward-Darlehen abzuschließen.

8. Wie funktioniert das Forward-Darlehen?

Bei diesem Darlehen wird ein Kreditbeginn in der Zukunft geregelt, zu den Konditionen von heute. Dies bedeutet, dass Kreditnehmer von den derzeit guten Zinsen profitieren können. Wenn ihr Kreditvertrag in fünf Jahren abläuft, können sie daher heute schon zu der Bank ihres Vertrauens gehen und dieses Forward-Darlehen abschließen. In fünf Jahren, wenn die Zinsen eventuell wieder stark angestiegen sind, haben sie dann trotzdem die derzeit günstigen Konditionen für ihren Kredit. Allerdings ist hier auch Glück mit von der Partie: Es kann ebenso gut sein, dass in der Zukunft die Zinsen noch niedriger sind als heutzutage. Das Handelsblatt geht darauf näher ein und erklärt, dass die Banken inzwischen erst nach sechs oder sogar zwölf Monaten Bereitstellungszinsen verlangen. Denn eine zusätzliche Gebühr für diesen Zins-Service ist dennoch zu entrichten.

9. Wann ist das Forward-Darlehen lohnenswert?

Je nachdem, wie weit dieses Darlehen in der Zukunft liegt, wird auf den Zinssatz etwas aufgeschlagen. Es liegt im Ermessen des Kreditnehmers, ob der Kredit dennoch lohnenswert für ihn ist. Werden die derzeitigen niedrigen Zinsen betrachtet, liegt die Vermutung nahe, dass trotz des Aufschlags das Forward-Darlehen in fünf Jahren immer noch günstiger ist als der bis dahin zu vermutende Zins – konkret ist dies aber nicht zu wissen. Sicher ist es daher nie, ob das Darlehen wirklich lohnenswert ist – es ist nur zu einer bestimmten Wahrscheinlichkeit zu vermuten.

Je nachdem, wie weit dieses Darlehen in der Zukunft liegt, wird auf den Zinssatz etwas aufgeschlagen. Es liegt im Ermessen des Kreditnehmers, ob der Kredit dennoch lohnenswert für ihn ist. Werden die derzeitigen niedrigen Zinsen betrachtet, liegt die Vermutung nahe, dass trotz des Aufschlags das Forward-Darlehen in fünf Jahren immer noch günstiger ist als der bis dahin zu vermutende Zins – konkret ist dies aber nicht zu wissen. Sicher ist es daher nie, ob das Darlehen wirklich lohnenswert ist – es ist nur zu einer bestimmten Wahrscheinlichkeit zu vermuten.

10. Welche speziellen Kosten fallen bei der Finanzierung von Immobilien an?

Viele Kredite werden für die Immobilienfinanzierung aufgenommen. Neben der Vorfälligkeitsentschädigung bei einem Wechsel des Kreditinstituts sind daher noch andere Kosten zu bedenken. Dazu zählt unter anderem die Übertragung der Grundschuld. Diese liegt zuerst bei der Bank, die den ersten Kredit vergibt; wird sie gewechselt, ist diese mittels Notar zu übertragen. Dessen Honorar richtet sich nach der Höhe des Darlehens. Diese Kosten sollten bekannt sein, ehe die Entscheidung eines Wechsels getroffen wird.

(Bilder: © Pixabay StartupStockPhotos CC0 1.0 | © Marco2811 – Fotolia.com | © pixabay.com © dawnfu CC0 1.0)